“金三银四”已接近尾声,今年由于储备棉抛储政策的改变、中美贸易关系等“大事件”频发,大家都在持币观望,导致今年的市场旺季几乎没有凸显出其原本的面貌。遥想去年,纯棉纱市场一度出现供不应求的情况,棉纱价格不断上涨,而再看今年,截至4月25日,国内C32S均价报收22955元/吨,较上月再次下跌120元/吨。

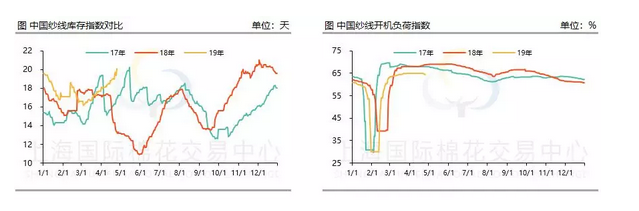

无论从目前纱线库存的高企还是开机负荷下降来看,目前纱线市场可以用一塌糊涂来形容。17年的4月份正逢旺季,从月初开始就出现了一波销售高峰,而18年虽然旺季“启动”得较晚,但4月底乃至整个5月出现了“一纱难求”现状。而再来看19年,从进入3月以来,纱线库存就直线飙升,直至4月25日库存天数超过了20天,比往年8月的淡季库存还高。如果我们从纺企的利润来看,出现这种情况也算是“情理之中”。

由上图可见,近一段时间由于上游棉花原料年后的不断上涨,加上下游销售不畅,棉纱价格不涨反跌,导致近日纺企几乎“无利可图”,甚至出现了亏损,上一次出现这种情况还是2018年。目前不少纺企可以说是举步维艰,局部小型纺企已经出现减停产现象。究其原因是在储备棉轮出政策未落地之时,多头对本年度“供需缺口”的炒作蠢蠢欲动,不过好在4月23日国家棉花抛储的“靴子”终于“落地”,虽然在数量上有所缩水,但至少弥补了一些低支纱市场对原料的需求,纺企对此喜忧皆有:

喜的是,一来政策的落地使得纺企可以根据政策就采购、拍储、资金等方面提早筹划减少不确定性所带来的精力与成本上的损耗;二来目前市场上本年度地产棉基本消耗完毕,低等级棉纱紧缺,储备棉的投放对其实一个补充,从下游消费而言,冬季的订单对低等级棉需求较高,这样一些处在关停边缘的中小纺企带来喘气的机会;三来储备棉的价格有望给纺企利润带来一定的提升;四是由于定价原则的原因,内外棉现货各50%的权重计算方式将有利于缩小内外棉价差,再加上储备棉的各项贴水在价格上的优势,用其做成的低支纱能与部分进口纱价格抗衡,提高我国棉纱竞争力。

忧的是,由于低等级棉缺口存在,大家参与的意愿较强,再加上本次抛储并未禁止贸易商参与,预计成交率和价格都不会低,尤其是抛储初期,也就是说国储棉与市场现货的价差可能不会有往年那么大了。

再来看下游坯布市场,目前需求仍然保持弱势,一方面内销依旧偏弱,另一方面出口面料等终端产品受染料上涨以及退税减少等原因,近期订单以及利润水平均较差,逐步反映至棉布以及棉纱,部分织厂已经出现减产现象,且短期内尚看不到好转的迹象。

截至4月25日,FCY Index C32S折人民币现货价报收22653元/吨,跌幅大于国产纱。前期进口纱现货市场由于降税等问题,已经经历了显著降价。而与此同时,外盘由于棉价上涨及卢比汇率的变动,下游外盘棉纱价格比年前上涨了10-15美分。成本上升显著的印巴棉纱凸显出其它国家棉纱价格的性价比,中国买盘拉动其它性价比较高的棉纱价格,如乌纱,外盘价格重心整体上移。目前外盘订货已经与现货全面倒挂,预计郑棉和人民币汇率在没有显著波动下,后市外盘订货将逐步萎缩。接下来的抛储由于量小,抢购预期大,对进口纱带来的压力也将远不如前几年。目前主流的进口C32s价格在22000元/吨左右,已经是储备棉制纱成本的极限水平,除非纱厂使用储备棉后仍面临亏损,否则难以对进口纱现货形成压力,最多使得外盘棉纱订货延续低迷。

期货方面,从运行价格上来看,上市以来棉花期货与现货的价格相关性达0.71,棉花棉纱的价格相关性为0.83,证明其价格发现功能基本有效。再加上今年3月4日郑商所公布了棉纱期货相关业务规则修订案,相信棉纱期货的未来发展前景将持续向好。事实上,个别企业已经“初尝甜头”,利用棉纱期货市场给出的机会获取了超额利润。例如2018年6月初,河南某纺织企业以27800元/吨的价格销售了200吨32支普梳棉纱,2018年9月初山东某企业以23100元/吨的价格买入150吨32支普梳棉纱,最终这两家企业进行交割,买卖方均皆大欢喜。