本报告通过实地走访全国主要牛仔布生产省份(包括广东、浙江、江苏、山东、河北等)、重点企业等,调研了2018年我国牛仔布生产企业的运行情况,涉及牛仔布织机规模近8000台。

总体运行情况

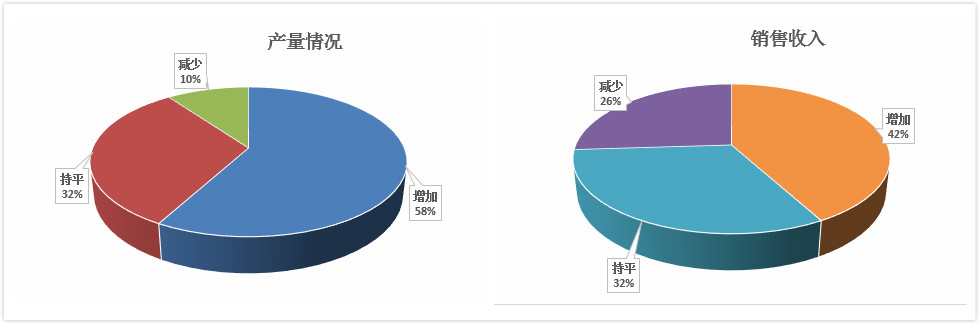

2018年上半年,我国牛仔布行业总体运行平稳,订单充足,进入下半年后,受下游服装市场疲软、生产成本增加、中美贸易摩擦等因素影响,企业运行受到一定影响,产量有所下降,销售放缓,利润减少。调查显示,2018年我国牛仔布企业全年产量增加、持平、减少的企业占比分别为58%、32%、10%;销售收入增加、持平、减少的企业占比分别为42%、32%、26%。从全年牛仔布的销售市场来看,约38%的面料内销,62%的面料出口,下半年出口压力明显增加。

原料使用情况

被调研企业中有40%拥有自己的纺纱厂,能够为牛仔布织造提供部分用纱。而从实际来看,绝大部分的牛仔布用纱通过采购获得,主要原因是采购纱线的性价比较高,可降低生产成本,尤其是一些进口纱线,具有较强的价格优势,进口纱线量约占用纱总量的16%。从企业使用的原料来看,纯棉纱、纯化纤短纤纱、棉混纺纱分别占用纱总量的61%、14%、25%,纯棉纱用量依然较大。从所用纱线的纺纱方式来看,环锭纺纱线约占75%,转杯纺纱线占25%;弹力、竹节、常规纱线分别占35%、42%、34%。

浆、染辅料使用情况

调研企业中,国产浆料与进口浆料的用量占比分别为90%和10%。所有企业均非常重视上浆工序,每家企业的浆纱工艺几乎都是特定的,但无一例外均未使用含PVA的浆料。染料使用方面,所调研企业使用国产染料与进口染料的占比分别为90%和10%(按用量)。2018年企业常用靛蓝染料每吨的采购价格平均约为 6 万元,创历史新高,5 年涨幅超过63%,企业生产成本明显增加,而面料价格的传导效应相对滞后,导致下半年企业效益降低。

两类典型牛仔布企业运行状况分析

盈利能力较强的牛仔布生产企业主要分布在广东省,一方面该地区下游染整产业发达,产业配套齐全,生产成本较低;另一方面终端服装市场繁荣,空间巨大。从调研数据来看,这类企业生产高档牛仔面料的年利润率能达到10%以上;企业研发能力较强,染整水平领先,新产品产值率达到60%以上;产品质量较高,有稳定的纱线供应来源,新型、差别化纤维用量较大;注重精细化管理和节能减排;面料出口量占比较高。

盈利能力中等的牛仔布企业在广东、江苏、山东均有分布,这些地区上下游产业链配套较发达,产品定位中高档面料。从调研数据来看,这类企业受染辅料、汇率等的影响较大。企业注重研发,研发投入占主营业务收入超过2%,新产品产值率在50%以上;设备水平先进,管理规范。产品处于品牌培育阶段,依靠稳定的质量和较强的生产能力来降低生产成本,从而实现一定的利润率。

结语

从本次调研可以看出,我国牛仔布行业仍然存在生产成本居高不下、国内外市场需求不足、环保压力依然巨大的问题,对此,我国牛仔布企业应该坚定信心,补齐短板,努力降低生产成本,扩展市场,用科技的力量走绿色发展之路。