化纤“大鳄”们的扩张永不止步,尤其是在PTA这件事情上。

PTA和MEG为生产涤纶长丝的主要原材料,约占涤纶长丝生产成本的85%左右。生产1吨涤纶长丝,大致需要0.855吨PTA和0.335吨MEG。

这么多年来,在建PTA这件事情上,大鳄们没有最任性,只有更任性。

东方盛虹:将建240万吨项目,PTA年产能将增至390万吨

5月24日,江苏东方盛虹股份有限公司旗下二级全资子公司——江苏虹港石化有限公司(以下简称“虹港石化”),将投资建设240万吨/年的PTA扩建项目,预计项目总投资为38.58亿元。

当前,“虹港石化”的PTA产能为150万吨/年。新项目的实施,是为进一步巩固PTA产能规模优势,增强聚酯化纤全产业链综合竞争实力,提升上市公司持续赢利能力。

项目将建在江苏省连云港市徐圩新区连云港石化产业基地,全厂公用工程及辅助设施尽量依托现有设施,项目建设期为两年。项目按时投产后,东方盛虹的PTA年产能将达到390万吨。

逸盛石化:年产1350万吨PTA堪称“巨无霸”

众所周知,由恒逸和荣盛联合投资的逸盛石化,PTA年产能合计达1350万吨。2018年,荣盛石化PTA的营收为221.435亿元,占公司营业总收入的比重为24.22%,PTA营收同比增长15.35%,毛利率为7.47%。

荣盛石化在2018年年报中表示,2015年以前,国内PTA扩产迅速,迅速增加的供应无法被下游疲软的需求消化,行业平均开工负荷降低,产品价格下滑,从而降低了PTA企业的赢利能力。

2009年以前,我国PTA生产装置主要集中在江浙一带。2015年开始,随着逸盛和恒力在辽宁市场的大规模投产,辽宁地区产能上升至全国之首。去年伴随着嘉兴石化二期的投产,浙江地区PTA产能占比重新夺回“老大”的地位。

荣盛石化作为PTA行业龙头企业之一,从北到南沿海岸线战略布局辽宁大连、浙江宁波和海南洋浦3大PTA基地,控股和参股PTA产能共计约1350万吨,规模居全球首位。

荣盛石化还表示,进入2015年后,国内PTA落后产能出清速度明显加快,下游需求不断增加,供需关系逐步恢复平衡。逸盛石化作为PTA行业的龙头企业之一,加工成本相对较低,上下游定价话语权较强,PTA毛利率有所提升。

恒力石化:PTA年产660万吨,即将达到1160万吨

恒力集团位于大连长兴岛产业园内的恒力石化目前拥有年产660万吨的PTA产能,是全球单体产能最大的PTA生产基地之一。

小编在该产业园区看到,在几十米高的深蓝色起吊机下方,整齐地摆放着数不清的大型白色包装袋,这些袋子里装着的就是要运往全国和全球各地的PTA产品。目前,恒力石化的PTA扩建项目正在加速建设。预计扩建项目投产后,恒力石化的PTA年产能将增加至1160万吨。

桐昆股份:PTA基本自产自销,产业链协同优势明显

桐昆股份旗下的嘉兴石化通过一二期项目的顺利实施,形成了PTA年产能400万吨~500万吨(实际产能)。

桐昆股份在2018年年报中表示,公司旗下嘉兴石化一期年产120万吨PTA项目和2017年年底建成投产的嘉兴石化二期年产200万吨PTA项目,使公司上达PTA,下到纺丝、加弹,形成了PTA-聚酯-纺丝-加弹一条龙的生产、销售格局,一方面增强了企业的整体综合实力,另一方面,公司的原料PTA大部分采购于全资子公司嘉兴石化,运距短、成本低且供应稳定,与其他外购PTA的涤纶长丝企业相比,公司拥有更强的成本优势。

新凤鸣:一期年产220万吨PTA项目预计三季度投产

新凤鸣旗下独山能源一期PTA年产220万吨项目,预计2019年三季度投产。2018年年报数据显示,2018年,新凤鸣采购PTA的量为271.16万吨。

福建百宏:在建年产250万吨PTA项目

福建百宏旗下百宏石化有限公司将建成年产250万吨PTA项目,项目位于福建省泉州市泉港石化工业区南山片区。项目采用英威达(INVISTA)专利的PTA生产技术,项目主体工程建设1套年产250万吨PTA生产装置,项目总投资为57.23亿元。

价差最高达到3300元/吨!化纤龙头开启新一轮扩张

近年来,在经历了大洗牌之后,PTA行业产能结构优化,库存大幅度降低,行业景气度回升,盈利水平好转。PTA寡头优势已经形成,主流供应商或将在供应过剩/加工费偏低时停车挺价,一定程度上影响供应格局,从而持续盈利。

2018年PTA与原料价差最高达到3300元/吨。巨大的赚钱效应使得企业新增产能进程加快,据了解自2018年以来,东方盛虹、桐昆、新凤鸣等多家化纤龙头企业相继发布了PTA投建项目公告。而同时,对于大佬来说,为了熨平价格波动,让原料不受制于人,选择向上游PTA生产拓展,向着全方位龙头迈进已是必然之举!

截止目前,我国PTA名义产能5188万吨,有效产能4533万吨。2019年PTA新增产能主要集中在龙头企业。

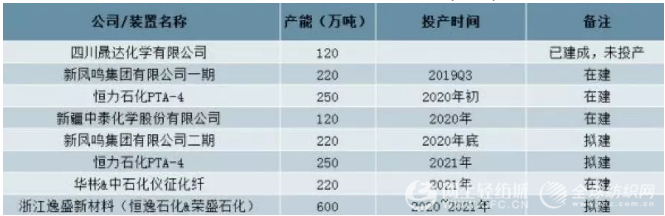

PTA新增产能统计

数据来源:公开资料整理

2020~2021年我国又将迎来PTA投产的高峰,预计合计将投产1440万吨/年,占2019年底产能的29%左右。

2019-2021年国内计划投建的PTA生产项目(万吨)

数据来源:公开资料整理

总体判断,2019年PTA的供需结构依赖于福化的投产与否以及需求增速。2020~2021年PTA可能面临新一轮的扩张,供过于求的压力会增大。

担忧新产能投放导致洗牌重启,行业或将重回军备竞赛、惨烈厮杀的低盈利阶段

由于19年后龙头有大量的新扩产规划,市场目前对供给端的主要担忧就在于届时新产能投放导致洗牌重启,行业又回到军备竞赛、惨烈厮杀的低盈利阶段。

存量产能复产:过去两年行业持续复苏,除去部分长期停产的老旧产能,高盈利驱动下可复产装置目前基本已全部开工。包括17年2月复产的蓬威90万吨,17年底复产的华彬140万吨和海福创(原翔鹭)300万吨,以及今年初海福创的第三套150万吨。目前建成未开车产能仅有四川晟达化学一套100万吨。

新投建产能:未来拟扩建的PTA项目合计产能约2900万吨,看似规模巨大,但很多项目都尚处于规划中,仅仅推进至签署合作协议阶段。目前真正开工在建的产能仅有新凤鸣独山港两期440万吨(一期2019年Q4投产,二期2020年Q4投产)、恒力四期250万吨和新疆中泰化学120万吨,且中泰化学的120万吨装置是为集团的400万吨油煤共炼一体化服务,将配套150万吨聚酯,实现中泰纺织板块由棉纺到混纺的产业升级。进度稍慢但确定性也较高的产能有福建百宏250万吨、恒力五期250万吨和盛虹虹港石化二期240万吨。

除上述装置外,尚有约1400万吨的规划产能,但要么不确定性高,如宁波台化、佳龙二期等,已经规划数年迟迟未见动工;要么投产时间较晚,如中金石化、桐昆洋山港等,基本确定在21年之后。

综合来看,判断供给端今年PTA新增产能约470万吨,且基本集中于四季度,明年上半年大概率也是真空期,而下半年起或将迎来新一轮的产能释放高峰。

两年后,六大巨头PTA市占率将提升至68%!

虽然PTA在整个聚酯链中ROE中枢最低,但PTA作为产业链的中轴环节,上承PX下启聚酯,不论是对炼化还是涤纶,都属于必争之地,天然就具备很强的一体化属性。根据测算,考虑销售端的费用节省和公用工程配套带来的能耗降低,产业链一体化的吨成本节省在100-150元/吨,相比目前PTA最低吨成本还要降低20%。

正是这种全产业链配套带来的成本竞争优势,使得即使盈利不佳,巨头们出于追求一体化成本优势,仍然会向该行业砸钱,供给端很难约束。相应我们预计未来三到五年内会出现数个百万吨级的大型PX-PTA-聚酯基地,行业也将迎来新一轮洗牌。

而按照目前规划,从明年下半年起PTA行业将迎来新一轮产能释放高峰,由于供需严重错配,预计届时行业又将迎来新一轮惨烈价格战。届时小规模的老旧装置将首先被淘汰出局,而成本领先的产业链巨头则将实现逆势扩张,预计2021年六大巨头的PTA市占率将由目前的54%提升至68%。