今年以来,纺织市场一直不温不火,曾经火爆行情一去不复返,尤其是常规产品如涤塔夫、春亚纺、尼丝纺等供过于求明显,滞销严重。

库存积压严重,价格下跌超四成

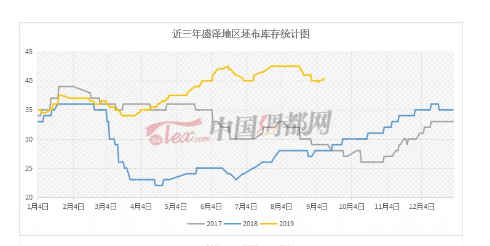

从中国绸都网统计的样本数据可以看出,进入3月下旬,盛泽地区就进入了累库存阶段,进入6月后,市场虽然有去库存操作,但是每次收效甚微,目前市场库存在39天左右,仍处于近三年的高位。

据闻,目前很多外地的工厂库存更高,较多都在2个多月,甚至有些在3个月以上,库存压力很大。

究其原因,一部分是在于外围喷水织机产能的集中释放,进入快速递增的阶段,产能改变影响了坯布市场的供需格局,尤其是常规化纤产品产能进入“井喷期”。

再加上终端需求偏弱的影响,坯布市场订单规模从曾经的几万米、几十万米,下降至几百米、几千米左右的小订单,从而导致坯布生产厂家库存积压明显。

坯布价格不敢涨

今年的坯布价格一反常态,结束了多年只涨不跌的行情,转头大幅向下。

以常规品种坯布为例,去年50*75有光无捻色丁价格最高时候是2.7/米左右,而现在一般都在2.2/米左右,75D 28T雪纺也从正常3.8/米左右,跌至了现在的3.4/米左右。

导致这种局面的原因一方面来自于供应端,上游化纤原料价格大跌。

另一方面是需求端,下游服装订单大面积减少。

从服装企业亏损数量变化就可以看出下游市场目前已经举步维艰,近两年来服装企业亏损数量高速增加。

亏损让服装企业缺乏向上游纺织公司采购面料的资金,缺乏面料订单的纺织公司也紧随其后加入亏损行列。

一直以来坯布商最担心的就是自己的价格被拿出来比较,以往有人询价的时候,如果不是老客户,报价会比较谨慎,甚至不报。

但现在绝大多数供应商都没有这种“傲娇”的态度了,明知道价格被问去更多是要和别家比较,还是会抱着希望积极报价。

涨价在坯布端是一个再难说出口的词,即使现在的坯布价格已经贴着成本线,但只要客户有订单付款方式好,价格都还可以谈。

而且,今年以来,织造市场产能集中释放,需求却并未及时跟上,以至于纺织厂家面临越来越激烈的竞争,市场抛货现象也频频出现。

尤其是进入下半年,在高库存积压的情况下,各大常规产品纷纷调低报价,据了解,“大路货”涤塔夫、春亚纺、尼丝纺等坯布价格跌幅至少在4成左右,不少厂家表示现如今这个价格已经处于近几年的低价。

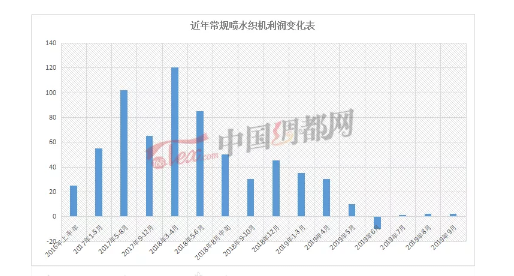

从具体机台率来看,据了解,前两年一台常规喷水织机每天生产的净利润在50-60元左右,而在2018年3-4月份期间,每台机台利润一度上升到了100-120元,部分甚至更高。

但是今年以来,常规喷水织机的净利润明显被压缩,每台织机的利润仅在10-20元,甚至有亏损的情况。

印染染费涨不动

一向是供小于求的印染厂,在今年是实实在在体会到了什么叫求着别人来做活。

终端服装订单缺乏,通过一层层传导,最终都反应在为数不多的印染企业上。

以往上百台印染设备,四五百员工,五六十万米的日生产量是值得骄傲的,但现在都成了沉重的负担。

上一次涨染费,对大多数印染厂而言已经是去年的事了。

染费不涨不代表成本不涨,各类人工、房租、税费、水电等等,都在后面紧追不舍。

以往涨价积极的印染厂在此时间节点,却发自内心的不愿意涨价了。

染厂虽少,但经过多年发展大都技术、工艺接近,渐渐地价格成为区分各类染厂的标准。

尤其是今年本来产能就不饱和,盲目涨价虽会获得的部分微薄利润,但跟流失的客户完全没有可比性。

因此不少印染厂不但不涨价,还偷偷地降染费来吸引大客户。

唯有坚守价格,稳定客户群,维持工厂运转才是当下最该考虑的问题。

印染企业亏损增大

据中国印染行业协会统计:2019年1~7月份,规模以上印染企业三费比例6.68%,同比下降0.02个百分点,其中,棉印染企业为6.44%、化纤印染企业为8.53%。

成本费用利润率4.69%,同比增加0.36个百分点;销售利润率4.42%,同比提高0.32个百分点;产成品周转率12.22次/年,同比增加2.01%;应收账款周转率4.84次/年,同比增加10.89%;总资产周转率0.64次/年,同比增加1.06%。

2019年1-7印染行业运行效益指标

1~7月份,规模以上印染企业实现主营业务收入1603.89亿元,同比增加0.97%;实现利润总额70.95亿元,同比增加8.7%。

1~7月份,规模以上印染企业亏损企业户数375家,亏损面23.05%,较2018年同期扩大1.48个百分点。

亏损企业亏损总额11.83亿元,较2018年同期增加5.49%。

各种不敢涨、涨不动、不愿涨组成了现在的纺织市场,纺织产业链各环节与涨价已经渐行渐远。

当然脱离市场的涨价固然可恶,但一味地低价运行更加可怕。缺乏利润会让纺织业逐渐丧失信心,资本撤离,投资减弱,最终会失去活力。

虽然总说服装是刚需,但这不代表纺织服装业会永远一成不变,转型、洗牌、淘汰正在紧锣密鼓的进行着。