2019年度,全球棉花市场供求关系显著宽松,中国产需缺口略有收窄。剧烈变化的外围经济环境重塑了近年来棉花供求关系走向。2019年度国际贸易形势依旧波谲云诡,全球央行货币政策迎来宽松潮,棉花市场将面临供给更为宽松、企业竞争加剧和资本市场激荡等多重挑战。

一、2018年度棉花市场供求关系由收紧转为宽松

2018年度,全球棉花消费下滑,强力扭转了近4个年度持续收紧的全球棉花供求关系走向。价格降至2015年度以来中国国储棉轮出之初水平。

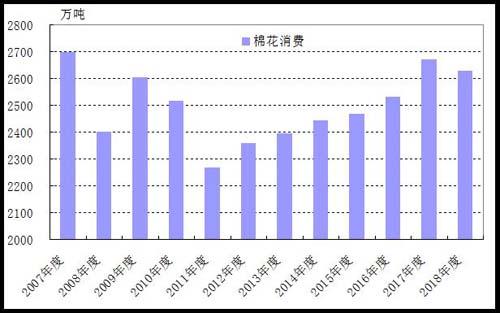

1、全球棉花消费量下滑。2017年4月,美国运用《1962年贸易扩展法》第232条款,对进口钢铁和进口铝启动调查。2017年8月18日美国对中国发起“301调查”。2018年全球贸易环境不稳定性急剧上升。连续多年不断增加的全球棉花消费出现下滑。2018年度,全球棉花消费量为2626万吨(美国农业部2019年8月报告),比上年下降1.68%,为近7年来首次下降。中国棉花消费量为799万吨(国家棉花市场监测系统2019年8月报告),比上年下降6.8%。

图1 2007年度以来全球棉花消费态势

数据来源:2019年8月美国农业部数据

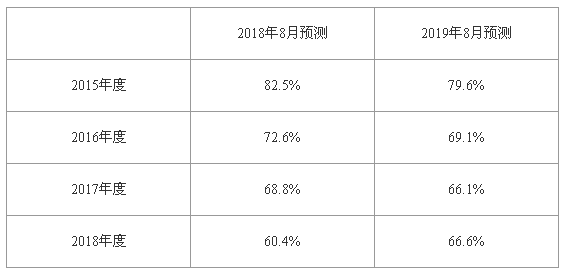

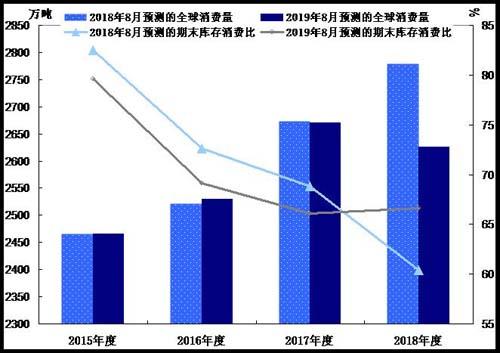

2、供求关系发展方向逆转。2018年8月美国农业部预计2018年度全球棉花消费量为2778.6万吨,2019年8月该机构则将这一数据下调至2626万吨,下降了152.6万吨,降幅超过5%;期末库存消费比由60.4%大幅提高到66.6%,增幅超过10%。年度之间全球棉花供求关系发展方向由此逆转。2018年8月发布的数据显示,2018年度期末库存消费比较2017年度收缩了8.4个百分点。一年后2019年8月该机构则将2018年度期末库存消费比调整为较2017年度宽松了0.5个百分点。

表1 2019年8月、2018年8月对近年来全球棉花期末库存消费比的不同预测

数据来源:美国农业部

图2 2015年度以来全球棉花消费与库存消费比对照

数据来源:2018年8月及2019年8月美国农业部的数据

3、国内外棉花市场价格下跌。2015年11月中央提出供给侧结构性改革。2016年5月3日国储棉轮出政策启动。随着国储棉出库量不断扩大,棉花产业摆脱了近5年低迷不振的“泥潭”。棉花、棉纱及棉布市场活跃程度显著提高,相关主要市场价格整体呈现上行态势,棉花产业焕发生机。遗憾的是,市场环境的显著恶化,引发国内外棉花市场大幅下跌。2018年5月末、6月初,国内外棉价触及近5年行情峰值后震荡下跌。2019年4月中旬棉价开始暴跌。2018年度最后一个交易日(2019年8月30日),国内棉花现货价格(国B指数)为12994元/吨、郑棉主力合约为12500元/吨、国际棉花现货价格(M指数)为70.24美分/磅、ICE棉报收58.83美分/磅,与年度之初相比分别下降了3301元/吨、4220元/吨、21美分/磅、24美分/磅,降幅分别为20%、25%、23%、29%。行情下降至国储棉轮出之初的水平。

图3 2015年度以来国内外棉花期货价格走势对比

数据来源:国家棉花市场监测系统

二、2019年度国内外棉花供求格局分析

目前,2019年度全球棉花产量将明显增加,消费则相对悲观,市场供求水平显著宽松。中国棉花产需缺口或将略为收窄。

1、全球棉花市场极为宽松。根据美国农业部10月发布的报告,2019年度,全球棉花产量扩大至2716.6万吨,比上年增加4.8%;消费量达2647.8万吨,比上年增加1.1%,为近13年来新高;产大于需68.8万吨;期末库存消费比为68.8%,比上年扩大1.7个百分点。从主产棉国看,美棉产量扩张明显。印度棉花产量扩大至664万吨,较上年增加15%;中国产量604.2万吨,与上年持平;美国产量扩大至473万吨,较上年增加18%;巴西棉花产量253万吨,较上年下降9%。另外,美国新的补贴政策将有助于美棉产量恢复至历史较高水平。2018年12月,美国总统特朗普签署了《2018年农业提升法案》,该法案改用籽棉价格作为计算价格损失补贴和农业风险补贴的依据,加大对陆地棉的生产补贴力度。

2、中国棉花市场层面“温差”明显。新年度收购关键阶段,传来中美贸易谈判利好消息,随后棉花减产呼声不绝于耳,棉花收购快速升温。期货市场、现货市场“温度”则渐次下降,纺织采购谨慎。眼下,新疆棉花收购逐步进入尾声。籽棉收购价格从前期的约4.3元/公斤,上涨至10月下旬的5.1元/公斤左右,涨幅18.6%。南疆籽棉,特别是手摘棉价格更高。考虑到棉籽价格下降,收购成本升温明显。其次是期货市场。郑棉期货主力合约由9月末的12015元/吨,到10月29日的13025元/吨,上涨8.4%。再次是皮棉销售市场。10月8日,国棉B指数为12660元/吨,10月29日为12764元/吨,涨幅0.8%。这是在期货市场上涨,对冲了较大一部分新花供给压力,取得的微弱涨幅。相对而言,纺织企业采购较为谨慎。纺织企业短期订单、小规模订单略有好转,但中期订单尚需观察,棉花采购仍旧随用随买,并未跟随籽棉收购市场升温放量采购。据国家棉花市场监测系统10月发布的数据,2019年度,中国棉花产量为616万吨,消费量为775万吨,产需缺口159万吨,较上年收窄30万吨。

三、2019年度棉花市场风险前瞻

2019年4月中旬以来,大国博弈升级,全球贸易环境更为复杂多变,国际金融市场动荡不安,经济衰退风险加大,宏观政策步入防御阶段。市场环境要求企业作出中长期战略定位。

(一)全球经济增长仍在降温

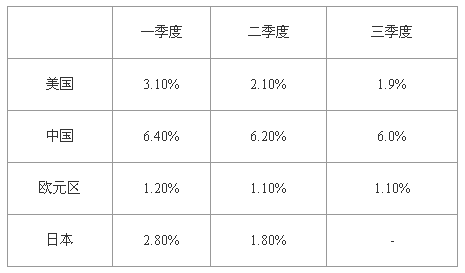

1、国际贸易增速显著走弱,主要经济体增速继续放缓。当前,贸易摩擦及贸易战引发的全球产业链重构仍在持续,经济前景悲观预期仍未收敛。中美贸易摩擦不断升级,美欧经贸摩擦、英国脱欧悬而未决,韩日贸易摩擦持续发酵。全球技术供应链遭受重创。投资和需求市场焦虑不安,经济活动明显降温。世界贸易组织(WTO)10月预测2019年全球商品贸易增速仅为1.2%,大幅低于2018年3%的增速,增速显著走弱。此次预测是在4月预测2.6%基础上的进一步调低。6月世界银行下调2019年全球经济增长预计至2.6%,比上年下降0.4个百分点。国际货币基金组织(IMF)10月15日发布《世界经济展望报告》,将2019年世界经济增速下调至3%,为2008年国际金融危机爆发以来最低水平。这是IMF连续第五次下调2019年世界经济增长预期。尽管近日发布的数据显示,美国9月份失业率为3.5%,创1969年12月以来新低,但这并不足以改变其经济增速放缓的趋势。全球主要经济体国家经济增长明显放缓。

表2 2019年主要经济体GDP增速

数据来源:Wind 国家棉花市场监测系统

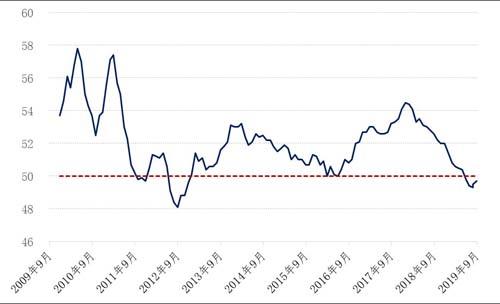

2、制造业疲弱,主要经济体PMI连续下滑。摩根大通9月全球制造业采购经理人指数(PMI)为49.3,仍然处于50枯荣线以下。美国供应管理协会(ISM)8月的全国工厂活动指数降至49.1,为2016年8月以来首次跌破50关口,创2016年1月以来新低。欧元区制造业收缩进一步加深,9月制造业PMI指数从上月的47.0下降至45.6。其中产出指数从上月的47.9下滑至46.0;新订单指数从上月的45.9下滑至43.1,下滑幅度较大。日本9月制造业PMI从上月的49.3降至48.9。

图4 2009年度以来摩根大通全球制造业PMI对比

数据来源:Wind 国家棉花市场监测系统

3、宏观政策步入防御阶段,欧美重启量化宽松货币政策。8月14日,10年期美债收益率早盘一度比两年期美债收益率低2.1个基点,为2007年以来首次。以往的七次经济衰退前,金融市场均出现美国10年期国债收益率低于2年期国债收益率现象。8月14日,英国2年期与10年期国债利率也出现了自2008年金融危机以来首次倒挂,加拿大短、长期国债也出现全面倒挂。资金在安全性和回报之间,选择了前者。出于对全球经济衰退担忧的不断加剧,近半年来,美国、印度等二十余个国家下调政策利率。美、欧启动量化宽松货币政策。欧洲央行9月12日宣布下调欧元区隔夜存款利率至-0.5%,维持欧元区主导利率为零、隔夜贷款利率为0.25%不变。同时,欧洲央行改变利率政策指引,宣布重启量化宽松政策(QE),将从11月1日起每月购买200亿欧元债券,对到期债券的投资将持续2-3年。9月18日,美国联邦储备局宣布再次减息25点,同时注入75亿美元流动性进入隔夜回购市场,将持续隔夜回购操作至少到明年1月。自10月15日起,美联储每月购买600亿美元短期国库券,持续到2020年第二季度。

(二)中国棉纺织产业链运行不畅

2018年二季度全球经济触顶,经济大环境的变化犹如一双无形之手强烈塑造了棉花产业态势。2019年以来,中国纺织品服装内外需求明显降温,5月份之后纱布库存积压、价格下跌。改革开放以来从未有过的外贸环境突变,对多年来中国棉花下游产业链高效运行格局造成了巨大破坏。

1、纺织品服装出口下滑,国内消费降温。根据中华全国商业信息中心监测数据,2019年1-9月重点大型零售企业服装类零售额同比下降4.0%。另据国家统计局发布的数据,2019年9月限额以上服装鞋帽针纺织品类零售额增长3.6%,比上年同期下降5.4个百分点。2019年9月,我国纺织品服装出口额245.20亿美元,同比下降7.9%。

图5限额以上服装鞋帽针纺织品类零售额增速对比

数据来源:Wind 国家棉花市场监测系统

2、棉纱库存积压,棉布库存增加。根据国家棉花市场监测系统发布的数据,2019年以来,棉纱库存出现增加态势。2019年1-5月被抽样调查企业棉纱库存在20-22天之间,平均20.8天,比上年同期增加3.6天。6月以后,销势再度明显降温,企业棉纱库存大幅积压。6-9月棉纱库存平均达29.4天,比上年同期增加14.5天,增幅超过97%;棉布库存平均为49.9天,比上年同期增加15.5天,增幅为45.1%。

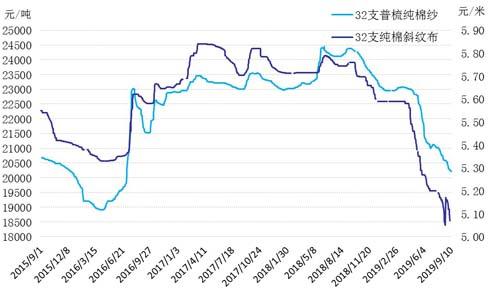

3、纱布市场脆弱,价格下降。2018年5月以来棉纱、棉布市场价格走下三个台阶。以棉纱为例,前面两个台阶相对舒缓,2018年5月至2019年4月下旬历时1年棉纱价格下跌1400元/吨,跌幅5.8%。第三个台阶,2019年4月下旬至9月上旬的4个半月棉纱价格下跌超过2600元/吨,跌幅11.7%。

图6 2015年度以来棉纱、棉布价格走势

数据来源:国家棉花市场监测系统

(三)加强战略定力 积极防御才是真防御

上年度棉价大幅下跌,价格风险明显释放,不过,本年度,疲弱性动荡有可能成为国际金融市场一大特征,全球棉花消费仍旧存在下调压力,国内外棉花产业链实体企业竞争加剧。2019年度,美国开始对我输美商品大面积提高关税,应对美国遏制进入重要阶段。国家对实体企业、小微企业的关心和支持明显提高。实体企业应从长计议,增强战略定力,切实降低运营风险。

1、引发棉价动荡的潜在因素增加。多重因素表明,目前棉花正在成为热钱重点关注目标。其一,随着全球主要经济体国家降息、降准以及量化宽松货币政策启动,将进一步压低资金成本,国际金融市场资金将变得愈发充裕,需要警惕由此引发的金融市场大幅波动。其二,主要经济体和国家宏观经济降温已持续一年多,金融市场投资机会大为减少。其三,较为冗长的产业链增加了信息不对称风险、农产品生产受制于时空的固化与下游大工业流水线自由流畅之间的强烈反差,相关因素的叠加效应赋予了棉花强烈的价格弹性潜质。其四,严峻复杂的经贸前景及波谲云诡的市场环境提高了棉价大幅动荡的概率。例如,近期不少棉花收购企业反映,他们加工出来的新花大部分交给了金融资本,而不是纺织企业或者棉花贸易商。期货市场10月份这波上涨的主要推动力量,一是中美贸易谈判向好的消息以及新疆产量可能低于预期的担心,均促使市场情绪有所舒缓。二是资金发挥了实实在在的作用。

2、警惕黑天鹅和灰犀牛风险。市场一片悲观氛围下,警惕黑天鹅事件。一方面,国内外棉花及下游纺织市场价格暴跌,从2019年4月中旬至9月中旬近5个月时间,花、纱、布环节处于缓慢去库存阶段。北半球新花规模性上市即将到来,市场压力重重。另一方面,某些突发事件的不期而至有可能迅速扰动市场、掀起行情波澜。例如,9月15日沙特阿拉伯石油设施突然遭到袭击,16日油市开盘大幅上涨,如果沙特无法迅速恢复供应,油价面临推高的压力。进而带动化纤等相关产品涟漪效应,可能导致棉价突发性行情。比如受非洲猪瘟影响,生猪饲养量大幅下降,猪肉价格暴涨。需要留意后期可能引发豆粕、棉粕等价格异动,波及棉价行情。警惕灰犀牛风险。目前美国贸易政策不确定性正在造成全球经济放缓、美国制造业和资本支出疲软等问题。即使启动宽松货币政策,其应对成效也显得勉为其难。美国股市在经历了十年超级大牛市之后,其稳定性不断受到侵蚀,灰犀牛特征愈发明显,“高悬”的势能一旦转化为下跌动能,势必对包括棉花期货在内的广大金融产品构成冲击。此外,特朗普已宣布2020年的竞选口号为“保持美国伟大”,并通过推特警告,“如果2020年除了我之外的任何人接管美国,将会出现前所未有的股市崩盘。”若爆发时间位于2019棉花年度后期,势必重创棉花市场。

3、2019年度国内外棉花产业链实体企业之间的竞争加剧。从产量看,2019年度全球棉花产量将明显扩大。消费方面,目前美欧贸易摩擦升级在即,大国博弈有增无减。具有里程碑意义的科技革命仍在路上,全球经济着陆在短期内实现的难度较大。在经济增速边际降温背景下,市场主体不得不直面存量博弈的残酷现实。全球棉花消费量要维持上年水平缺乏足够支持力量。供求关系层面,按照2019年10月美国农业部发布的2019年度期末库存消费比,68.8%已创近三年新高。供给结构方面,在中国国储棉库存大幅下降背景下,走高的库存消费比,意味着2019年度自由贸易市场棉花供给十分充裕。下游竞争层面,为降低生产成本、追逐投资效益最大化,目前全球纺织产业链仍处于一定力度的重构进程中。对于竞争壁垒偏低的广大纺织产能,其存量产能与新增产能、中国产能与海外产能、内地产能与新疆产能之间竞争烈度面临升级压力。

只有积极防御才是真防御。“在前进道路上我们面临的风险考验只会越来越复杂,甚至会遇到难以想象的惊涛骇浪。我们面临的各种斗争不是短期的而是长期的,至少要伴随我们实现第二个百年奋斗目标全过程。”(习近平在中央党校中青年干部培训班开班式上发表重要讲话2019年9月3日)建议广大涉棉企业树立底线思维,把预案准备得充分一些。建议涉棉企业坚持积极防御战略思想,把压力转化为动力,切实以高质量发展为目标,从长计议,制定必胜战略方案,加紧修炼内功,加快前沿技术研发,提升品牌影响力,掌握市场主动权,打赢这场贸易战。以英勇、顽强、灵活的战略战术,经过艰苦卓绝的英勇战斗,1936年10月中国工农红军三大主力会师,万里长征胜利。同年12月,毛泽东在中国抗日红军大学讲演,系统阐明了中国革命战争战略问题,指出“在我们的十年战争中,对于战略防御问题,常常发生两种偏向,一种是轻视敌人,又一种是为敌人所吓倒。”在分析积极防御和消极防御时提出“积极防御,又叫攻势防御,又叫决战防御。消极防御,又叫专守防御,又叫单纯防御。消极防御实际上是假防御,只有积极防御才是真防御,才是为了反攻和进攻的防御。”