概况:

美原油10合约上周微幅回调,周度跌幅为0.61%,收于42.25美元。布油10合约上周小幅下跌,跌幅大于美油,周度跌幅为1.54%,收于44.26美元。外盘原油或有多次小幅回调,但不改整体震荡上行的趋势。国内SC原油10主力合约周内小幅下跌,周度跌幅为1.92%。夜盘回升0.84%,内盘仍偏弱。

海外疫情仍反复,美国累积确诊人数截至报告期达584万人,死亡人数逾18万人,单日新增周内有所下滑,但仍在5万人以上。同时,巴西、俄罗斯、印度、南非疫情也不乐观。其中巴西累计确诊人数也达到了35.83万人。单日新增波动较大,8.22日在5万人以上。

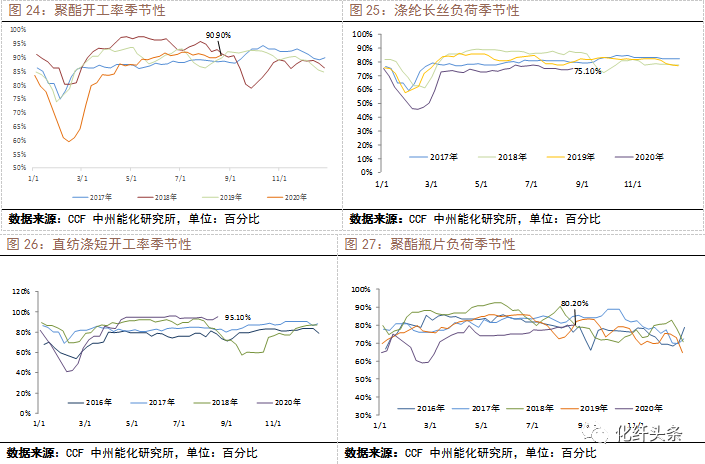

因局部地区限电、高温影响,局部地区新订单回落等原因,织造开工率结束连续四周的回升,上周有所回落。江浙织机负荷小幅回落至72%,加弹开工率大幅下降至75%。聚酯装置延续投产,负荷高位维稳,至上周五负荷维稳在90.90%,产品库存延续累库。

PTA:

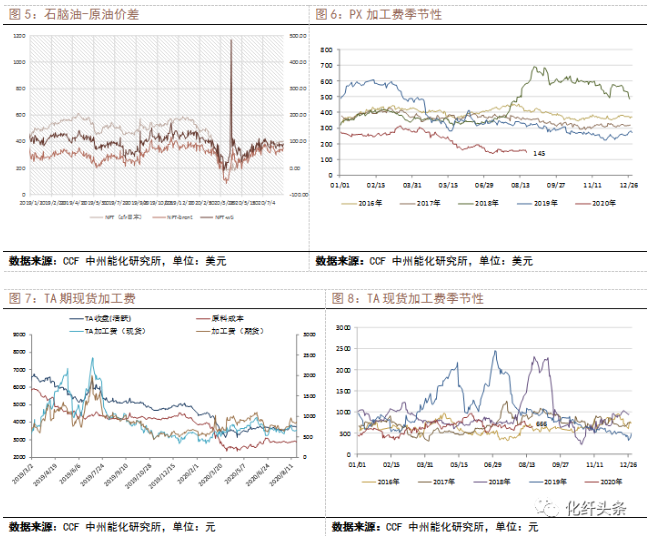

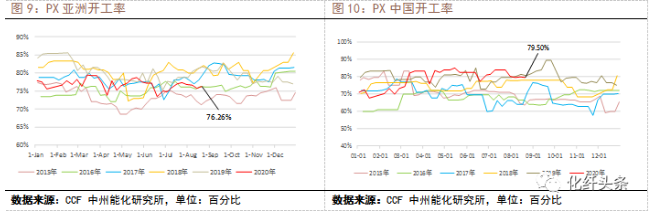

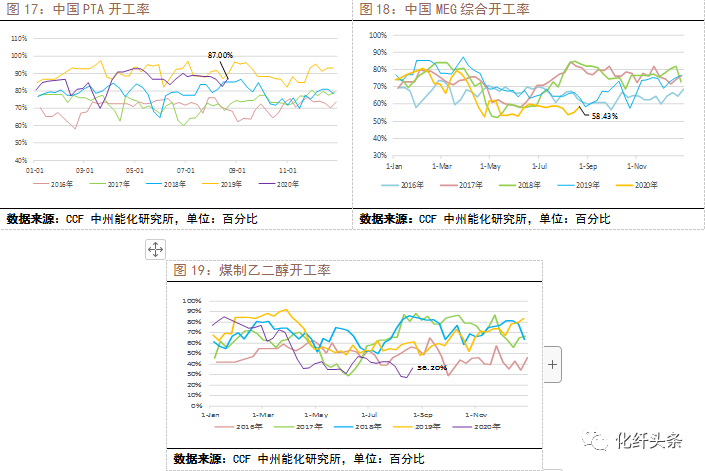

PTA现货内盘均价周内延续下跌,至周五跌至3525元/吨。聚酯延续投产,负荷高位维稳。PTA负荷上周大幅回升至87%附近。TA盘面主力加工差周内先收窄后走阔,至上周五为865。TA现货加工差上周一大幅收窄至638元后周内延续走阔至666。PX-NPT价差仍在低位震荡,至上周五为145美元。

乙二醇:

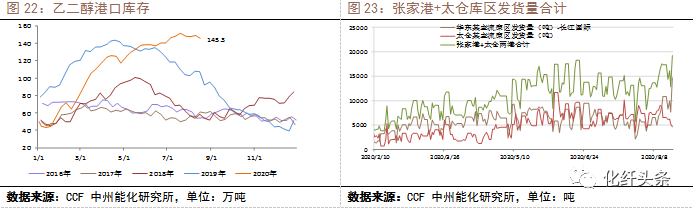

截至8月17日,华东主港地区MEG港口库存约145.3万吨,环比上期大幅下降3.4万吨。据船报显示,8月17日至8月23日,四大港口预计到货总量为28.4万吨,为偏多水平。海外检修计划8-11月陆续进行。张家港主流库区发货最近发货显著转好,关注发货偏好的持续性。实际到港量一般显著低于预报到港量,滞港仍较严重。

成本与利润

1原料市场

1.1原油、NPT、PX

以cfr日本石脑油为准,石脑油(cfr日本)上周震荡回升,至周五回升至403.5美元/吨。美原油10合约上周微幅回调,周度跌幅为0.61%,收于42.25美元。布油10合约上周小幅下跌,跌幅大于美油,周度跌幅为1.54%,收于44.26美元。外盘原油或有多次小幅回调,但不改整体震荡上行的趋势。石脑油-Brent原油价差上周震荡走阔,至上周五为78美元附近;石脑油-WTI原油价差走势类似,至上周五为92美元左右。PX(cfr中国)价格上周基本呈跌势,至上周五为548美元/吨。PX-NPT价差仍在低位震荡,至上周五为145美元。PX亚洲开工率环比上上周小幅回升,PX中国开工率环比上上周微幅下降。

2成本与利润变动

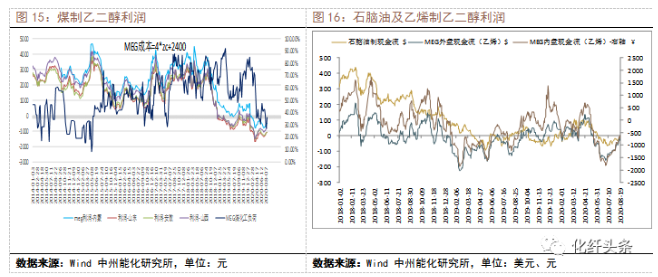

油制乙二醇现货内盘均价重心上周大幅上升,至上周五为3710元,周内均价约为3738元,较上上周价格重心大幅上升38元,折合煤制合约价格大约为3538-3588元,图表中是按照附近现货价——3450元/吨。煤制负荷上周起大幅回升,煤制乙二醇亏损程度连续五周修复,最高地区亏损在-1000元附近,最低在-500元附近。外采乙烯制乙二醇现金流亏损延续修复至-9美元附近。石脑油制乙二醇现金流亏损再度修复至-16美元/吨附近。甲醇MTO制路线现金流亏损本周周初大幅修复至-800以内,至上周五再度加剧至-873元/吨左右。乙二醇各工艺线路仍全面亏损,亏损基本是在修复的,煤制利润延续修复引发装置重启。

供给

1装置检修情况

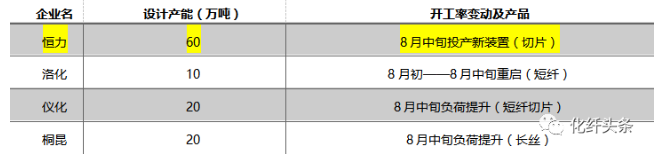

2020年8月1日起,聚酯产能基数上修至6160万吨,新增百宏25万吨(福建泉州,配套生产工业丝级切片)、恒逸新材料(浙江海宁,配套生产民用长丝)25万吨装置。上周恒力新装置开启,暂时配套600吨/天的有光切片为主;桐昆春节后处于装置改造的约20万纺丝线重启;另外短纤方面仪化前期新装置20万中未配套的10万开始配套中空产品;洛化10万吨短纤重启。截至上周五,聚酯负荷提升至90.9%。

表1:聚酯近期主要装置变动:

数据来源:CCF中州能化研究所

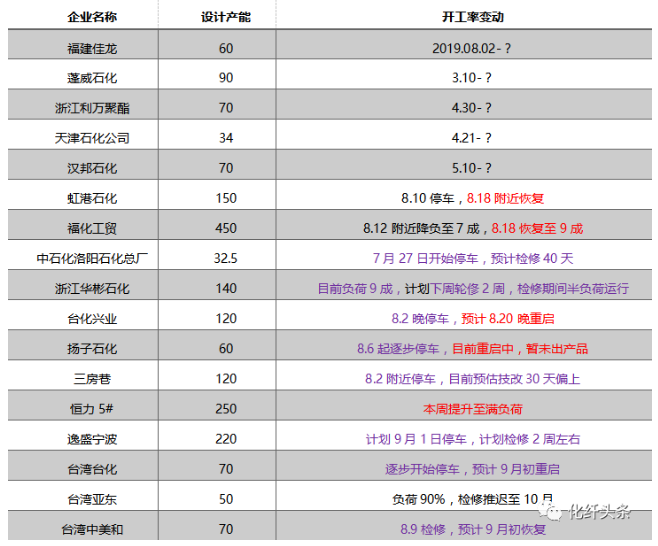

PTA国内装置:虹港石化150万吨装置重启,福化450万吨装置恢复至9成,恒力5线提升至满负荷,中国大陆PTA负荷周四上升至87%附近。扬子石化60万吨装置目前仍处于重启中,暂未出产品。台化兴业120万吨装置周初重启不顺,计划8.20晚再次重启。

表2:PTA近期主要装置变动:

数据来源:CCF中州能化研究所

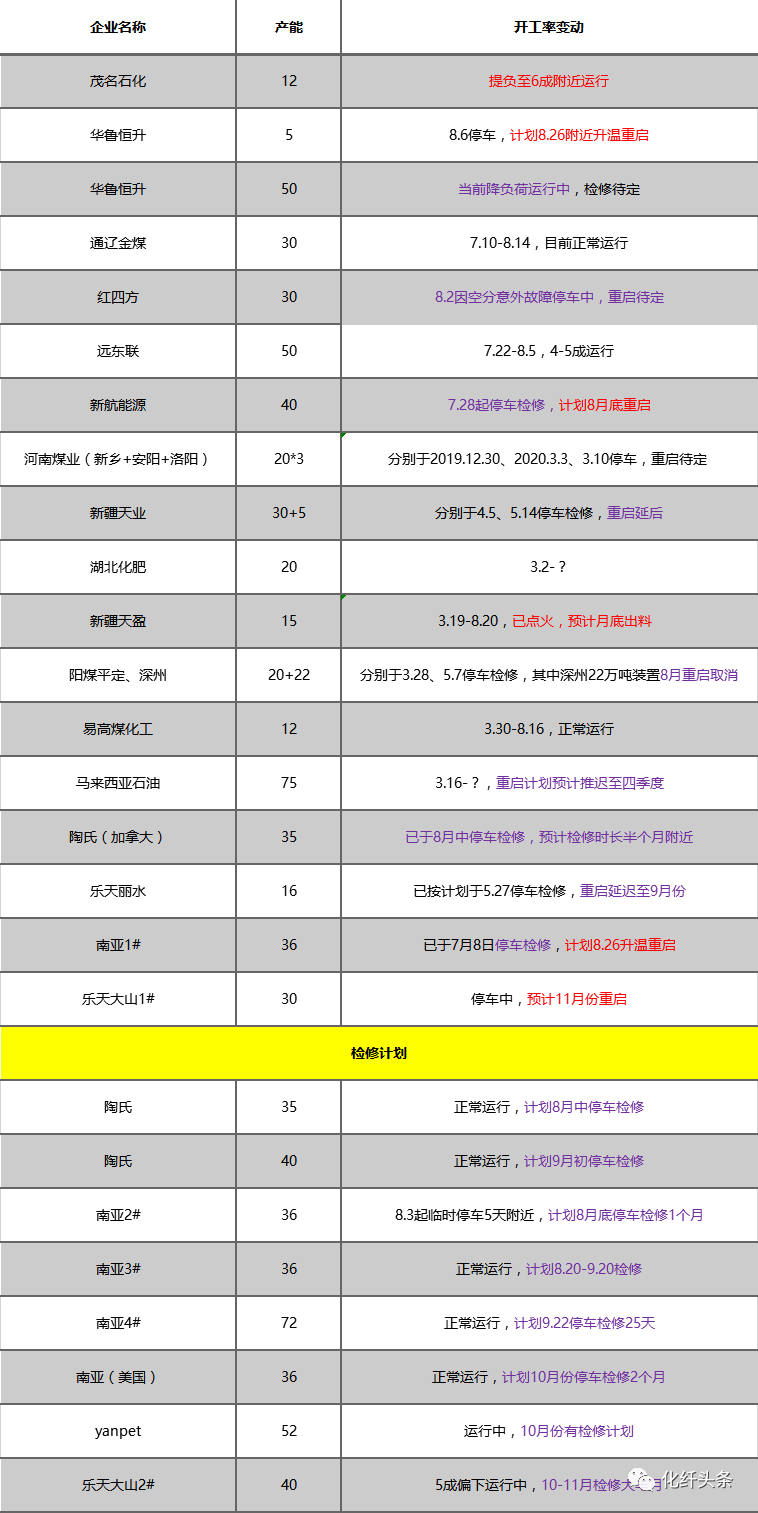

乙二醇装置:本周乙二醇整体负荷及煤制装置开工均大幅回升。截至8月20日,国内乙二醇整体开工负荷在57.23%,其中煤制乙二醇开工负荷在33.74%。

表3:MEG近期主要装置变动:

数据来源:CCF中州能化研究所

新装置投产情况:新疆天业60万吨/年煤制乙二醇装置其中的20万吨预计本周推迟至8月底出料;中化泉州50万吨/年的MEG新装置目前乙烯已经进料,预计9月初出料。山西沃能化工科技有限公司30万吨/年的合成气制MEG新装置计划将于上周进气,预计下旬可以产出部分副产品。

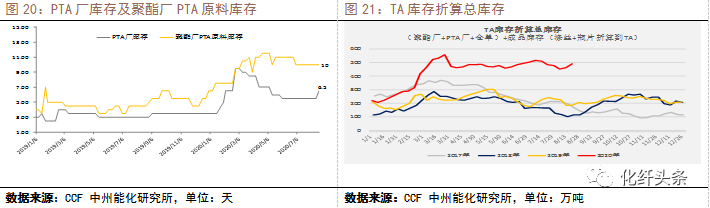

2 PTA库存

PTA厂库存上周上升1天至6天。聚酯厂PTA原料库存连续八周稳定在10天。PTA折算社会总库存连续两周回升——本周PTA工厂厂库库存大幅回升,仓单延续下降,聚酯厂原料库存环比上上周小幅上升,聚酯成品库存折算的TA库存大幅上升——实际上是聚酯库存的累积。仓单的释放或会增加流动库存,库存压力本周回升明显。

3乙二醇进口与港口库存

乙二醇港口库存8月17日最新库存显示环比上期大幅去库。截至8月17日,华东主港地区MEG港口库存约145.3万吨,环比上上期减少3.4万吨。据船报显示,8月17日至8月23日,四大港口预计到货总量为28.4万吨,为偏多水平。张家港主流库区发货近期明显回升,港口库存压力有所缓解。实际到港量一般显著低于预报到港量,滞港仍较严重。关注发货转好的能否持续。

需求

1聚酯

1.1聚酯开工率及装置变动

8月起,聚酯产能调整为6160万吨/年。截至上周五,聚酯负荷提升至90.9%。仍为仅低于2018年水平的次高水平。其中,涤纶长丝开小幅回升0.8%至75.10%;聚酯瓶片负荷小幅回升0.5%至80.20%,直纺涤短开工率大幅上升2.8%至95.10%。直纺涤短开工率仍为历史同期最高水平;涤纶长丝开工率仍未2017年以来历年同期最低水平;聚酯瓶片开工率回升至均衡水平附近。

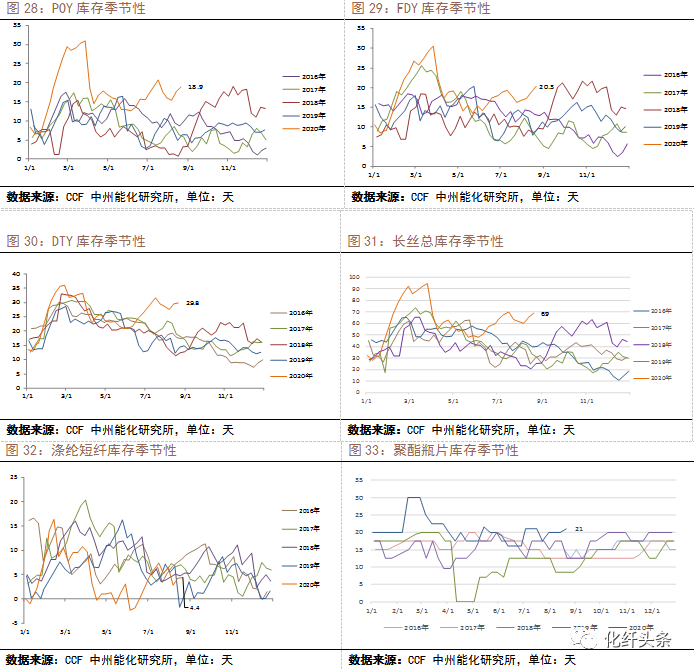

1.2聚酯库存

截至上周五,江浙涤丝工厂POY、FDY、DTY权益库存分别在18.9、20.3、29.8天。长丝库存均有所回升,其中,POY库存较上上周五上升1.3天;FDY库存较上上周五上升1.5天,DTY库存较半个月之前上升0.4天。涤纶短纤库存上周基本环比上上周维稳在4.4天。聚酯瓶片库存基本维持在20天偏上水平。涤纶短纤库存为仅高于2019年同期的次低水平;涤纶长丝及聚酯瓶片库存均维持历年同期的最高水平。

2终端情况

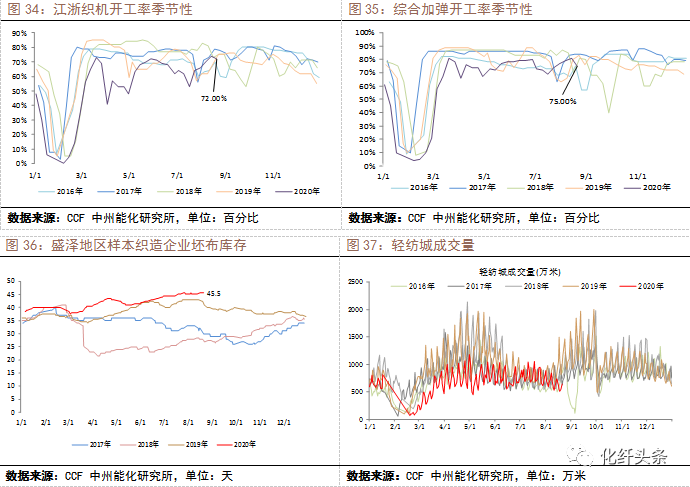

上周江浙织机、加弹开工整体结束连续四周的回升,上周因高温、局部限电等影响负荷回落。截至上周四,织机、加弹开工率分别在72%、75%。

盛泽地区样本织造企业坯布库存天数5.25起连续回升,目前为45.5天的最高水平,坯布库存拐点尚未到来。今年的淡季在疫情的影响下较往年来得更早,5月底开始连续累库(往年至少要到六月下至七月上坯布库存才开始累库)。轻纺城成交量7月下旬开始多好于往年同期。8月略有下滑,目前成交量并未像往年同期开始放量,暂未有旺季迹象。我们预估下半年的旺季或会推迟,且旺季程度弱于往年,但好于上半年。